Bellwether truck demand strong in Poland

15 July 2021

In Poland, demand for trucks is often compared to the health of the economy. Marcin Kardas, head of editorial at Eurotax in Poland (part of Autovista Group), considers the fortunes of the Polish truck market. This article is also published in Polish.

The ups and downs of the Polish truck market can run ahead of economic trends. In Poland, which is the third biggest market for new trucks in the European Union, there are record levels of interest in these vehicles.

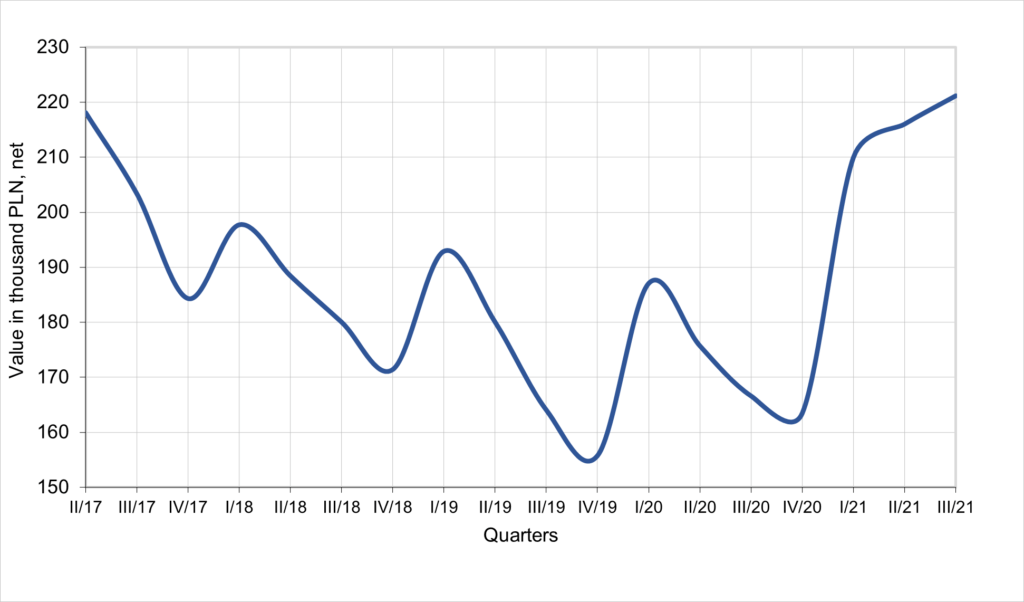

Kardas expects to see the huge demand for heavy trucks in Poland continue across the rest of 2021. The acute lack of availability of used-tractor units has been felt for quite some time, pushing market values to levels not seen for years, he says. The suspension of fleet renewal across Europe last year restricted the flow of young used trucks onto the market, and large stocks of vehicles that were several years old sold out quickly in the second half of 2020.

Such strong demand may be indicative of an increase in trade-ins in Poland and Europe, he observes. However, last month brought a noticeable slump in sales for the first time. This is not yet visible in used-vehicle prices, which remain at a very high level and are even increasing. It seems that the market has finally reached saturation, or that the price level is no longer acceptable for Polish hauliers. Whether these are the first signs of cooling off will become clear in the coming months, he believes.

That said, importers are expecting an improvement in the supply of used trucks as fleets return to cyclical renewals in the second half of the year. This could lead to a gradual reduction in prices. For now, however, regardless of age, they are still on an upward trend. In the last quarter, the biggest increases were for Scania and DAF tractor units.

Average market value of a three-year-old tractor units in Poland

All types of tractor units are currently in demand, including low-bed tractors, although these traditionally achieve lower sales figures. This means that international transport and the automotive industry, where they are mainly used, continue to grow. In addition to tractor units, distribution vehicles of 7.5-18 tonne gross-vehicle weight are selling surprisingly well, as evidenced by the falling number of offers. However, their asking prices, after stagnating for a while, are starting to fall slowly. Construction vehicles, especially dump trucks, are still in short supply and starting prices, especially for off-road versions with three or more drive axles, are reaching extreme values.

Despite the availability problems, sales of new trucks remain very high. Up to and including May, 13,523 trucks were registered in Poland, an increase of 105.2% year-on-year, on a par with 2019 (13,475 trucks).

It should be remembered that the numbers do not reflect real demand, notes Kardas. Production problems are limiting the availability of vehicles, and current orders will not be fulfilled until next year.

Polish Version

Popyt na samochody ciężarowe jest powszechnie porównywany do sytuacji ekonomicznej. Marcin Kardas, Kierownik Działu Badania Rynku w Autovista Polska, prezentuje krótki przegląd sytuacji rynkowej.

Wzrosty i spadki popytu często wyprzedzają trendy gospodarcze. W Polsce, która jest trzecim rynkiem w sprzedaży nowych samochodów ciężarowych w Unii Europejskiej, obserwujemy rekordowy poziom zainteresowania nimi.

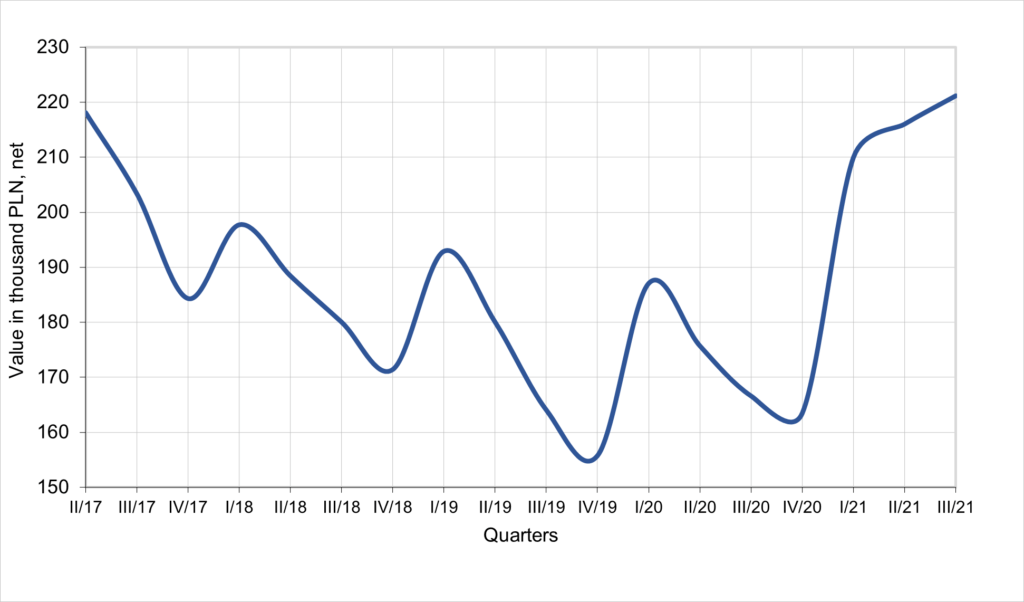

Kolejne miesiące 2021 roku udowadniają ogromny popyt na ciężkie samochody ciężarowe w Polsce. Powinien on utrzymać się również w drugiej połowie roku, uważa Kardas. Wstrzymanie wymiany flot w całej Europie w ubiegłym roku ograniczyło dopływ młodych używanych ciężarowych na rynek, a kilkuletnie duże stoki zostały wyprzedane w drugiej połowie ubiegłego roku. Dotkliwy brak dostępności używanych ciągników siodłowych jest bardzo odczuwalny od dłuższego czasu, co wywindowało wartości rynkowe do niespotykanych od lat poziomów.

Tak duży popyt może świadczyć o wzroście wymiany towarowej w Europie. Jednak ostatni miesiąc przyniósł po raz pierwszy wyczuwalny zastój w sprzedaży. Nie jest on jeszcze widoczny w cenach pojazdów używanych, które pozostają ekstremalnie wysokie. Wydaje się jednak, że rynek wreszcie zaczął się nasycać albo poziom cenowy przestał być akceptowalny przez polskich przewoźników. Czy są to pierwsze oznaki schładzania koniunktury, przekonamy się w kolejnych miesiącach. Importerzy spodziewają się jednak poprawy podaży używanych ciężarówek w związku z powrotem do cyklicznej wymiany flot w drugiej połowie roku. To może wpłynąć na stopniową obniżkę cen. Póki co mają one nadal tendencję wzrostową i to niezależnie od wieku.

Średnia wartość rynkowa 3-letniego ciągnika siodłowego

źródło: Eurotax

Aktualnie poszukiwane są wszystkie rodzaje ciągników siodłowych, także typu Mega, chociaż te osiągają tradycyjnie niższe wartości sprzedaży. Oznacza to, że transport międzynarodowy oraz branża automotive, pomimo zastojów w produkcji, nadal się rozwijają. Oprócz ciągników nadspodziewanie dobrze sprzedają się pojazdy dystrybucyjne 7,5-18t DMC, o czym świadczy spadająca liczba ofert. Pojazdów budowlanych, a szczególnie wywrotek, wciąż całkowicie brakuje, a ceny wywoławcze, szczególnie wersji terenowych z napędem na 3 i więcej osi, osiągają ekstremalne wartości.

Sprzedaż nowych samochodów ciężarowych, pomimo problemów z ich dostępnością, utrzymuje się na bardzo wysokim poziomie. Do maja włącznie zarejestrowano w Polsce 13 523 szt. ciężarówek, co oznacza wzrost o 105,2% rok do roku i osiągnięcie poziomu dokładnie z 2019 roku (13 475 szt.). Należy pamiętać, że liczby nie oddają realnego popytu, zauważa Marcin Kardas. Problemy produkcyjne ograniczają dostępność pojazdów, a aktualne zamówienia będą realizowane dopiero w przyszłym roku.